D’après la loi, l’activité de Louer meublé Non Professionnel est considérée comme commerciale. Les bénéfices perçus de la location meublée seront imposés dans la catégorie des Bénéfices Industriels et Commerciaux.

Le louer meublé non professionnel sera alors considéré comme tel dés lors qu’il n’est pas inscrit au Registre du Commerce et des Sociétés en tant que Loueur Meublé Professionnel. Ses recettes tirées de la location ne devront pas excéder 23 000 € par an et ne devront pas représenter plus de la moitié des revenus du foyer fiscal.

Le régime d’impôt en Louer Meublé Non Professionnel

Il existe deux régimes d’imposition pour les revenus liés à l’investissement en LMNP.

Le régime micro-BIC :

Pour profiter du régime micro BIC, les revenus liés à la location ne doivent pas dépasser 32 900 €. Le calcul du bénéfice à imposer sera alors égal aux loyers annuels diminués des charges annuelles. Si l’investisseur a réalisé l’amortissement de son bien par un Centre de Gestion Agréé, ce montant sera alors déduit du résultat d’exploitation de l’année. Par la suite, ce résultat sera ajouté aux autres revenus du foyer fiscal puis soumis à l’impôt sur le revenu en fonction de la tranche d’imposition.

Le régime BIC réel :

Ce régime concerne les loueurs meublés non professionnels qui perçoivent des recettes supérieures à 32 900 €. Dans ce cas de figure, il est obligatoire de déclarer les revenus LMNP au réel.

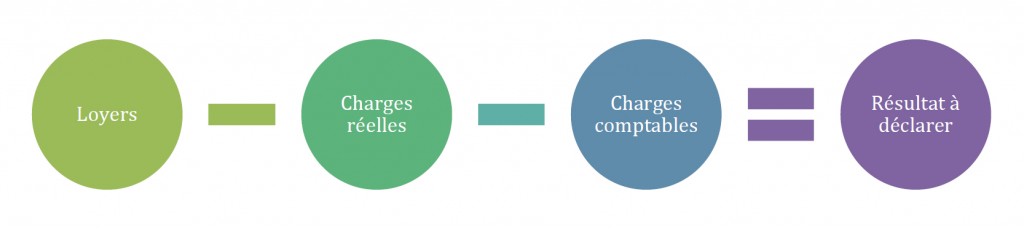

Comme dans le régime micro-BIC, il sera alors possible de déduire des loyers un certain nombre de charges subit au cours de l’année. Une fois les charges déduites, on obtient alors le résultat à déclarer. Celui-ci pouvant être soit positif et sera alors considéré comme un bénéfice. Ce résultat sera par la suite ajouté à l’ensemble des revenus du foyer fiscal, pour être imposé. Dans le cas d’un résultat négatif, celui-ci sera désigné comme déficit. Il sera alors reportable sur les bénéfices ultérieurs pendant 9 ans. Par contre, ce déficit n’est pas assignable au revenu global de l’année. En effet, il doit rester affecté à l’activité LMNP.

Les charges réelles représentent les intérêts d’emprunt, les assurances, la taxe foncière, les charges de copropriété, les frais comptables.

Les charges comptables représentent l’amortissement du mobilier et de l’immobilier réalisé par un Centre de Gestion Agréé.

La remise des amortissements

Il est possible pour l’investisseur de réaliser un amortissement du bien et de son mobilier. Celui-ci pourra alors être amorti à 100 % de sa valeur HT. L’amortissement pourra être effectué sur 5 à 10 ans pour les meubles et les équipements. Ce qui représente un amortissement de 10 à 20 % par an. Pour l’immobilier et les frais d’acte, l’amortissement s’effectuera sur une période de 25 à 40 ans, soit 2,5 à 4 % d’amortissement du bien par an. En revanche, le terrain sur lequel le bâtiment sera construit ne pourra être amorti.

En cas de résultat négatif, la part du déficit générée par l’amortissement sera alors reportable sur les futurs bénéfices sans limite dans le temps.

Une fois l’amortissement réalisé, il sera possible de conserver les biens sous le régime du micro-BIC. Dans ce cas, l’investisseur profitera d’un abattement de 50 % sur ses loyers. En revanche, il ne pourra plus déduire de charges. Dans une autre optique, il sera possible de revendre le bien à un autre investisseur. Le nouvel acquéreur reprendra le bail et les avantages fiscaux (amortissement du mobilier et de l’immobilier).

Imposition des plus-values immobilières

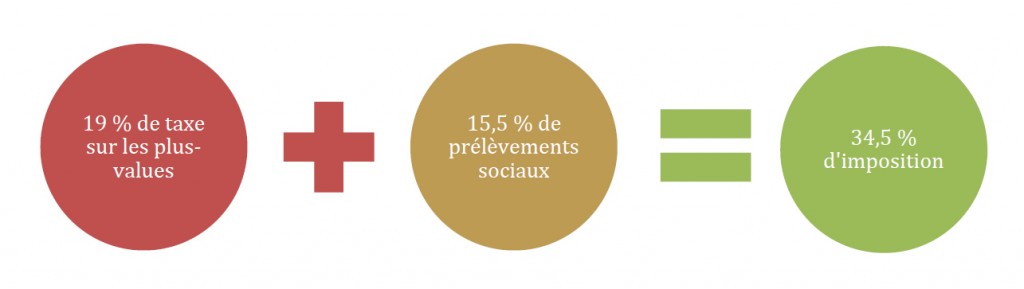

Si le propriétaire LMNP d’un bien décide de se séparer de son investissement, les plus-values éventuelles seront soumises au régime des plus-values immobilières privées. On aura alors :

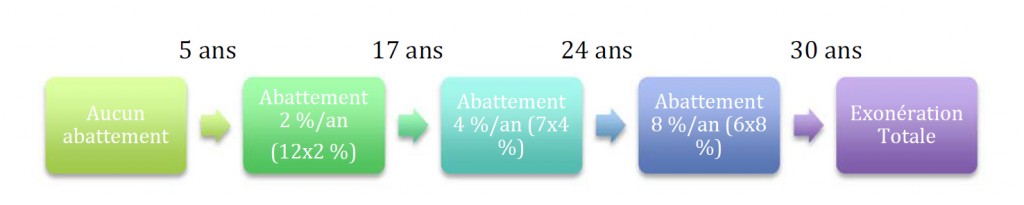

Ces plus-values bénéficient en l’occurrence d’un abattement. Pour les ventes réalisées avant le 1er septembre 2013, on aura une diminution de 2 % par année pleine de détention, à partir de la 5ème année. Ce qui signifie que la plus-value ne sera donc plus imposable à partir de la 30ème année, d’où l’intérêt de conserver son investissement pour une durée minimum de 30 ans.

Pour les ventes réalisées à partir du 1er septembre 2013, on aura alors :

| Durée de détention | Abattement par année pour l’impôt | Abattement par année pour les prélèvements sociaux |

| Entre 6 et 21 ans | 6 % | 1,65 % |

| La 22ème année | 8 % | 1,60 % |

| Après la 22ème année | Exonération | 9 % |

| Plus de 30 ans | Exonération |